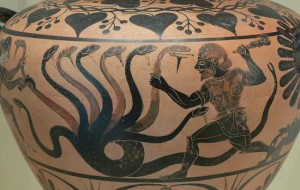

La IUC: un mostro con un corpo solo e tre teste [di Marco Mion]

|

Il comma 639 della Legge di Stabilità 2014stabilisce che: ”È istituita l’imposta unica comunale (IUC). Essa si basa su due presupposti impositivi, uno costituito dal possesso di immobili e collegato alla loro natura e valore e l’altro collegato all’erogazione e alla fruizione di servizi comunali. La IUC si compone dell’imposta municipale propria (IMU), di natura patrimoniale, dovuta dal possessore di immobili, escluse le abitazioni principali, e di una componente riferita ai servizi, che si articola nel tributo per i servizi indivisibili (TASI), a carico sia del possessore che dell’utilizzatore dell’immobile, e nella tassa sui rifiuti (TARI), destinata a finanziare i costi del servizio di raccolta e smaltimento dei rifiuti, a carico dell’utilizzatore”. Di fatto la IUC ha di unico solamente il nome in quanto non è di per sé un tributo vero e proprio, ma semplicemente un’etichetta – sostanzialmente una definizione – sotto il quale in concreto si collocano tre tributi (IMU – TASI – TARI) uno soltanto dei quali – la TASI – caratterizzato da alcuni elementi di reale novità, sebbene di modesta sostanza. La TASI nella realtà nulla è di nuovo e diverso rispetto alla sorella IMU: infatti utilizza la stessa tipologia di calcolo e si manifesta essenzialmente nel reintrodurre sotto altra denominazione la tassazione sulle abitazioni principali e per le altre fattispecie a esse assimilate dalla legge o assimilabili con delibera comunale, oggetto di parziale esenzione nel 2013. Il presupposto impositivo della TASI, ossia della componente della IUC diretta alla copertura dei servizi indivisibili dei Comuni, è il possesso o la detenzione a qualsiasi titolo di fabbricati, ivi compresa l’abitazione principale, di aree scoperte e di aree edificabili, a qualsiasi uso adibiti. L’aliquota della TASI è pari all’1 per mille sino al 2,5 per mille, ma, con deliberazione consiliare adottata ai sensi dell’articolo 52 del d.lgs. n. 446/1997, il Comune può ridurre l’aliquota fino all’azzeramento attraverso l’introduzione di detrazioni. Ipotesi questa che si concretizzerà non molto di frequente. Quello delle detrazioni TASI è il problema più grave per i contribuenti, che potrà generare aumenti imprevisti e portare alla cassa chi con la vecchia IMU era esente. Che cosa succederà concretamente è presto per dirlo. Ma sono evidenti i rischi legati all’eventuale (e probabile) scelta dei sindaci di non caricare di aumenti le prime case (che comunque già ad aliquota standard del 2,5 per mille pagheranno in molti casi importi simili a quelli pagati nel 2012 con l’Imu) e di scaricare l’intero costo delle detrazioni sugli “altri immobili”. Infatti le prime decisioni di comuni importanti, come Milano, arriva la notizia dell’ennesimo aggravio fiscale. Il conto sarà decisamente salato per quei 5 milioni di proprietari che per motivi fiscali con il vecchio regime erano esentati mentre ora con la TASI rischiano di dover pagare, e non poco. Sono certe solo le date del pagamento di TASI e IMU: 16 giugno la prima rata di acconto, 16 dicembre il saldo, con possibilità di pagamento in una sola soluzione a giugno a scelta del contribuente. Invece le scadenze per il pagamento della TARI saranno determinate dai Comuni ma per forza in date diverse da quelle per TASI e IMU, sempre due rate semestrali ma con possibilità di un’unica soluzione. Sicuramente l’unico elemento di novità che emerge dall’applicazione della TASI è l’inserimento di una quota di tributo a carico del l’occupante. L’inquilino versa infatti la TASI nella misura, stabilita dal comune nel regolamento, compresa fra il 10 e il 30 per cento dell’ammontare complessivo , mentre la restante parte è corrisposta dal titolare del diritto reale. Ed ecco il terzo componente del cocktail tributario della IUC: la TARI. La tassa è rivolta alla copertura del costo di raccolta dei rifiuti urbani e a essi assimilati (la vecchia TARES, in sostanza, che per il 2013 ha fatto seguito alle varie TARSU oppure TIA 1 o TIA 2. La TARI è dovuta da chiunque possieda o detenga a qualsiasi titolo locali o aree scoperte (anche gli inquilini quindi), a qualsiasi uso adibiti, suscettibili di produrre rifiuti urbani. La TARI deve assicurare la copertura integrale dei costi relativi al servizio di raccolta e smaltimento dei rifiuti, anche se la stessa legge lascia ampia libertà ai comuni di determinare gli importi della tassa. Importi che devono tener conto innanzitutto della superficie imponibile dell’immobile su cui pagare la tassa sui rifiuti. Per ciò che riguarda proprio la superficie imponibile, nella legge di stabilità 2014, la legge n. 147 del 2013, si prevede un interscambio di dati con l’Agenzia del Territorio per l’acquisizione delle superfici catastali e al contempo ogni comune può utilizzare il criterio dell’80 per cento della superficie calpestabile per individuare la superficie imponibile ai fini della nuova TARI. Per ciò che invece riguarda il capitolo tariffe, ogni Comune può utilizzare il metodo normalizzato indicato dal DPR n. 158 del 1999 secondo cui la tariffa deve essere commisurata sulla base delle quantità e qualità medie ordinarie di rifiuti prodotti per unità di superficie, in relazione agli usi e alla tipologia delle attività svolte. Da ultimo si sottolinea che anche per la TARI, così come per la vecchia TARES, si prevede l’obbligo dichiarativo ossia la presentazione della dichiarazione riguardante la nuova tassa rifiuti, entro il termine del 30 giugno dell’anno successivo alla data di inizio del possesso o detenzione. In buona sostanza il legislatore, nel cercare di imitare un esempio virtuoso di applicazione della fiscalità immobiliare come quello anglosassone con la service tax, ha di fatto generato un velenoso e immortale mostro a tre teste simile alla famosa Idra della mitologia greca. *Presidente AGEFIS |